- Gründung

Von der Gründung bis zur effizienten Buchhaltung – 22 wichtige Tipps für deinen Start

Welche Rechtsform ist die Richtige für dich? Eignet sich die Kleinunternehmerregelung für deinen Start und welche Vorgaben sind für deine Buchhaltung zu beachten?

In diesem Blogartikel habe ich daher 22 Tipps rund um Buchhaltung und Steuer für Gründer*innen zusammengestellt.

1. Freiberuflich oder gewerblich?

Freiberufler*innen melden kein Gewerbe an und zahlen keine Gewerbesteuer. Ebenso erstellen Freiberufler*innen immer eine Einnahmenüberschussrechnung und sind nicht zur Bilanz verpflichtet, wohingegen Gewerbetreibende ab einem gewissen Umsatz und Gewinn eine Bilanz erstellen müssen. Diese Unterscheidung ist daher wichtig.

Ob du eine freiberufliche Tätigkeit ausübst oder nicht, ist gesetzlich festgelegt.

Bestimmte Berufe zählen zu den sogenannten freien Berufen (EStG §18):

- Kulturberufe

- Heilberufe

- Rechts-, steuer- und wirtschaftsberatende Berufe

- Naturwissenschaftliche/technische Berufe

- Sprach- und informationsvermittelnde Berufe

Generell ist ein skalierbares Business meist eine gewerbliche Tätigkeit.

Das Gute daran:

Du kannst auch trennen und beides gleichzeitig sein: freiberuflich als Musiker*in & gewerblich mit einem angemeldeten Gewerbe für Onlinekurse.

2. Dienstleistung oder Produkt?

Lieferung: bedeutet die Lieferung von physischen Produkten, also Waren. Egal, ob du sie selbst produzierst und verkaufst oder ein- und wieder verkaufst (Handel).

Sonstige Leistung: bedeutet die Erbringung von Leistungen, also Dienstleistungen

3. Wahl der Rechtsform

Willst du alleine starten oder hast du noch Mitgründer*innen? Möchtest du Produkte verkaufen oder bietest du Dienstleistungen an. Wie sieht es mit der Haftung aus? Wie hoch ist das Risiko? All dies sind Faktoren, die du berücksichtigen solltest.

Mögliche Rechtsformen für Gewerbetreibende:

Gewerbetreibende sind alle, die ein Unternehmen gründen und nicht freiberuflich tätig sind. Die meisten Gewerbetreibenden sind Kaufleute und müssen ihr Unternehmen im Handelsregister eintragen lassen. Für sie kommen folgende Rechtsformen in Frage:

- Einzelunternehmen (für Ein-Personen-Gründungen)

- Offene Handelsgesellschaft (OHG)

- Gesellschaft mit beschränkter Haftung (GmbH) (auch für Ein-Personen-Gründungen)

- Unternehmergesellschaft (haftungsbeschränkt) (auch für Ein-Personen-Gründungen)

- GmbH & Co. KG

- Kommanditgesellschaft (KG)

- Aktiengesellschaft (AG) (auch für Ein-Personen-Gründungen)

Kleingewerbetreibende:

Kleingewerbetreibende dagegen sind keine Kaufleute und müssen sich nicht im Handelsregister eintragen lassen, wenn sie ein kleines, sehr einfach organisiertes Unternehmen führen.

Bei kleineren Unternehmen sollte der laufende Aufwand (Jahresabschlüsse, Berichtspflichten u. a.), der mit der jeweiligen Rechtsform verbunden ist, nicht allzu hoch sein. Für sie kommen folgende Rechtsformen in Frage:

- Einzelunternehmen (für Ein-Personen-Gründungen)

- Gesellschaft bürgerlichen Rechts (GbR) (für Teamgründungen)

Freiberufler*innen

Freiberufler*innen gehören nicht zu den Gewerbetreibenden und werden auch nicht im Handelsregister eingetragen. Für sie kommen folgende Rechtsformen in Frage:

- Freiberufler als Einzelunternehmer

- Gesellschaft bürgerlichen Rechts (GbR) (für Teamgründungen)

- Partnerschaftsgesellschaft (PartG) (für Teamgründungen)

- Partnerschaftsgesellschaft mit beschränkter Berufshaftung (PartG mbB) (für Teamgründungen)

Das Gute:

Eine Rechtsformwahl ist nicht für immer und ewig in Stein gemeißelt. Du kannst später Änderungen vornehmen, wenn dein Unternehmen wächst.

4. Firmierung

Für Freiberufler*in, Kleingewerbetreibende*r und Kleinunternehmer*in ist der Unternehmensname immer der Vor- und Nachname.

Wenn der Unternehmensname einen Zusatz enthält (z. B. „TaxLounge“), dann ist dies lediglich ein Zusatz. Der Unternehmensname lautet jedoch auf den Vor- und Nachnamen. Dies ist wichtig für Rechnungsstellung und Belege, damit diese korrekt ausgestellt sind.

Als Gewerbetreibende*r mit Eintrag im Handelsregister hast du zusätzlich die Möglichkeit, einen Sach-, Phantasie- oder Mischnamen für dein Unternehmen zu wählen, welcher dann ins Handelsregister eingetragen wird.

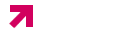

5. Ausgaben vor Gründung absetzen

Hast du einen Laptop angeschafft? Einen Termin beim Steuerberater zu bezahlen? Ein Gründungscoaching gebucht? All diese Dinge kannst du bereits als Betriebsausgaben für dein Unternehmen geltend machen, auch wenn du noch nicht offiziell gegründet hast.

Gibt dazu später im Fragebogen zur steuerlichen Erfassung den Zeitraum VOR deiner Gründung an, in welchem bereits Ausgaben angefallen sind. Das Datum der Gründung wird dadurch nicht beeinflusst.

6. Gründung

Sofern deine Tätigkeit keine freiberufliche ist, meldest du ein Gewerbe an. Die Anmeldung solltest du vornehmen sobald du beginnst, nach Außen aufzutreten. Frühstens vier Wochen vor Start und spätestens drei Wochen später. Manchmal werden auch längere Zeiten geduldet, aber es können Bußgelder anfallen.

Wo?

Online bei der jeweiligen Stadt. Einfach über die Google-Suche gehen.

Ich empfehle dir, deine Gewerbeanmeldung selbst vorzunehmen und rate dir von Dienstleistern ab, die dir im Internet die Gewerbemeldung als Dienstleistung anbieten. Dies kostet unnötig Geld und die Fragen rund um die Gründung müssen eh selbst beantwortet werden. Daher immer über die offiziellen Webseiten der Städte gehen.

Wie?

Gewerbeanmeldung ausfüllen und dem Gewerbeamt zukommen lassen. Für die Gewerbeanmeldung ist in der Regel eine Gebühr fällig. Die Höhe wird von der Stadt festgesetzt und variiert daher.

Nach der Gewerbeanmeldung ist der Fragebogen zur steuerlichen Erfassung auszufüllen. Dies ist verpflichtend für den Start aller gewerblichen und freiberuflichen Tätigkeiten.

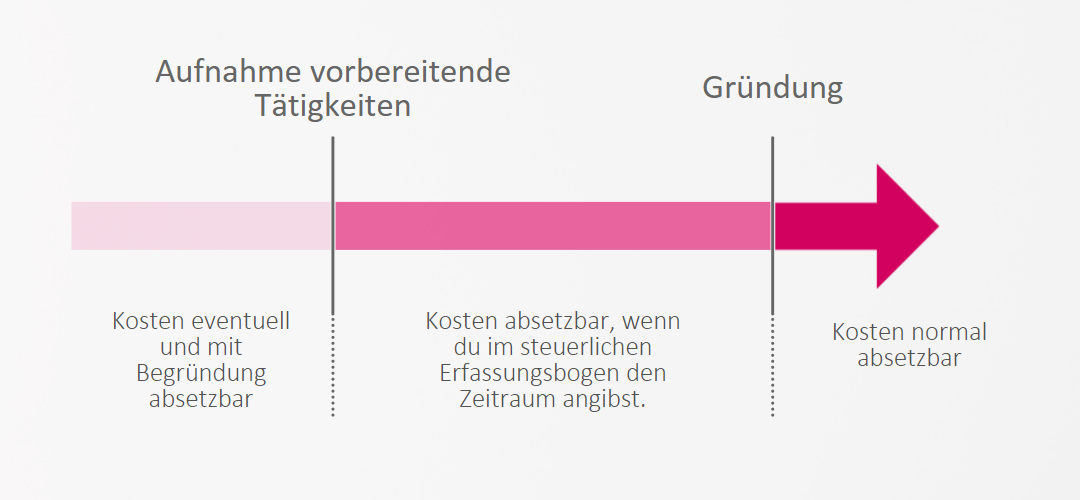

7. Kleinunternehmerregelung oder Regelbesteuerung?

Voraussetzung für die Kleinunternehmerregelung:

- Umsatz im laufenden Geschäftsjahr voraussichtlich unter 22.000 EUR

- und im nächsten Jahr voraussichtlich nicht mehr als 50.000 EUR

Du kannst dich für die Kleinunternehmerregelung entscheiden und später aktiv zur Regelbesteuerung wechseln. Schließt du die Kleinunternehmerregelung aus, bist du 5 Jahre an diese Entscheidung gebunden.

Hier einige Kriterien, ob die Kleinunternehmerreglung eine sinnvolle Option ist:

Pro

- Du berechnest keine Umsatzsteuer - deine Rechnungen sind günstiger. Andere Kleinunternehmer*innen und Privatpersonen, die keine Vorsteuer geltend machen können, profitieren davon.

- Du hast in der Regel weniger Aufwand für Meldungen ans Finanzamt, da meist keine Umsatzsteuervoranmeldung erstellt werden muss.

- Du beschränkst dich (ggf. auch gedanklich) in deinem Wachstum, denn es gilt die Umsatzgrenze von 22.000 EUR.

- Du kannst keine Vorsteuer deiner Eingangsrechnungen geltend machen.

- Bei Wechsel in die Regelbesteuerung müssen deine Preise ansteigen oder es bleibt dir weniger netto.

- Mit Eintritt in die Regelbesteuerung wirst du dich sowieso mit Umsatzsteuervoranmeldung & Co. auseinandersetzen müssen.

Fazit:

Die Kleinunternehmerregelung eignet sich vor allem für Selbstständige, die nebenberuflich tätig sind und nicht planen, in die Regelbesteuerung zu wechseln.

Auch wenn du Kleinunternehmer*innen oder Privatpersonen als Kund*innen hast, kann sie sinnvoll sein, da diese von deinen Netto-Rechnungen profitieren.

Ich empfehle dir, diese Entscheidung sorgfältig zu treffen und dich nicht vorschnell für die Kleinunternehmerregelung zu entscheiden.

8. Soll- oder Ist-Besteuerung bei der Umsatzsteuer

Die Wahl der Besteuerung ist relevant für alle in der Regelbesteuerung, denn die Art der Besteuerung ist ausschlaggebend für die Umsatzsteuerzahlung.

Soll-Besteuerung:

Entscheidend für die Umsatzsteuerzahlung bei der Soll-Besteuerung ist das Datum der Rechnungsstellung, nicht das Datum der Zahlungen deiner Kund*innen. Ebenso ist das Datum deiner Eingangsrechnungen ausschlaggebend, nicht das Datum deiner Zahlung.

Ist-Besteuerung:

Bei der Ist-Besteuerung ist das Datum des Geldzuflusses entscheidend. Du führst erst Umsatzsteuer ab, wenn der Zahlungseingang deiner Kund*innen vorliegt. Dies betrifft nur deine Ausgangsrechnungen. Vorsteuer für Eingangsrechnungen machst du geltend auf Basis des Datums der Rechnungsstellung.

Soll-Besteuerung kann sich negativ auf die Liquidität auswirken. Nämlich dadurch, dass du Geld für die Umsatzsteuer vorstreckst, obwohl deine Kund*innen eventuell noch nicht bezahlt haben. Gerade bei Gründer*innen kann das zu Bauchschmerzen führen.

Ich empfehle dir daher, die Ist-Besteuerung zu wählen. Im steuerlichen Erfassungsbogen kannst du diese beantragen.

Es gibt jedoch auf Fälle, in welchen du zur Soll-Besteuerung verpflichtet bist. Wie so oft im Steuerbereich: Es kommt drauf an.

9. Fragebogen zur steuerlichen Erfassung

Neben vielen Rahmendaten werden auch die geplanten Gewinn- und Umsatzgrenzen abgefragt. In diesem Fragebogen kannst du dich für die Kleinunternehmerregelung entscheiden, wenn du die Voraussetzung dafür erfüllst. Ebenfalls kannst du eine USt-ID beantragen und die Art der Versteuerung wählen.

Achtung:

Gib für Steuerzahlungen und -erstattungen die Kontonummer deines Geschäftskontos an.

Wie ist der Fragebogen einzureichen?

Du füllst den Fragebogen online aus und reichst ihn beim Finanzamt elektronisch ein. Das geht über Elster online: www.elster.deAuf Basis dieses Fragebogens erteilt dir das Finanzamt in der Regel deine Steuernummer.

10. Richtige Einrichtung des Buchführungsprogramms

- Hinterlege deinen korrekten Firmennamen und Adresse

- Hinterlege deine USt-ID und deine Steuernummer

- Wähle geeignete Nummernkreise für deine Rechnungen, Angebote, Kunden und Lieferanten

- Wähle einen Kontenrahmen

- Gib deine Art der Besteuerung an: Soll- / Ist-Besteuerung

Beachte, einmal gewählt, bleibst du bei der Nummer. Zum Jahreswechsel kannst du einen neuen Nummernkreis vergeben, musst du aber nicht. Das Wichtigste ist: Die Rechnungsnummern dürfen auf keinen Fall doppelt vergeben werden.

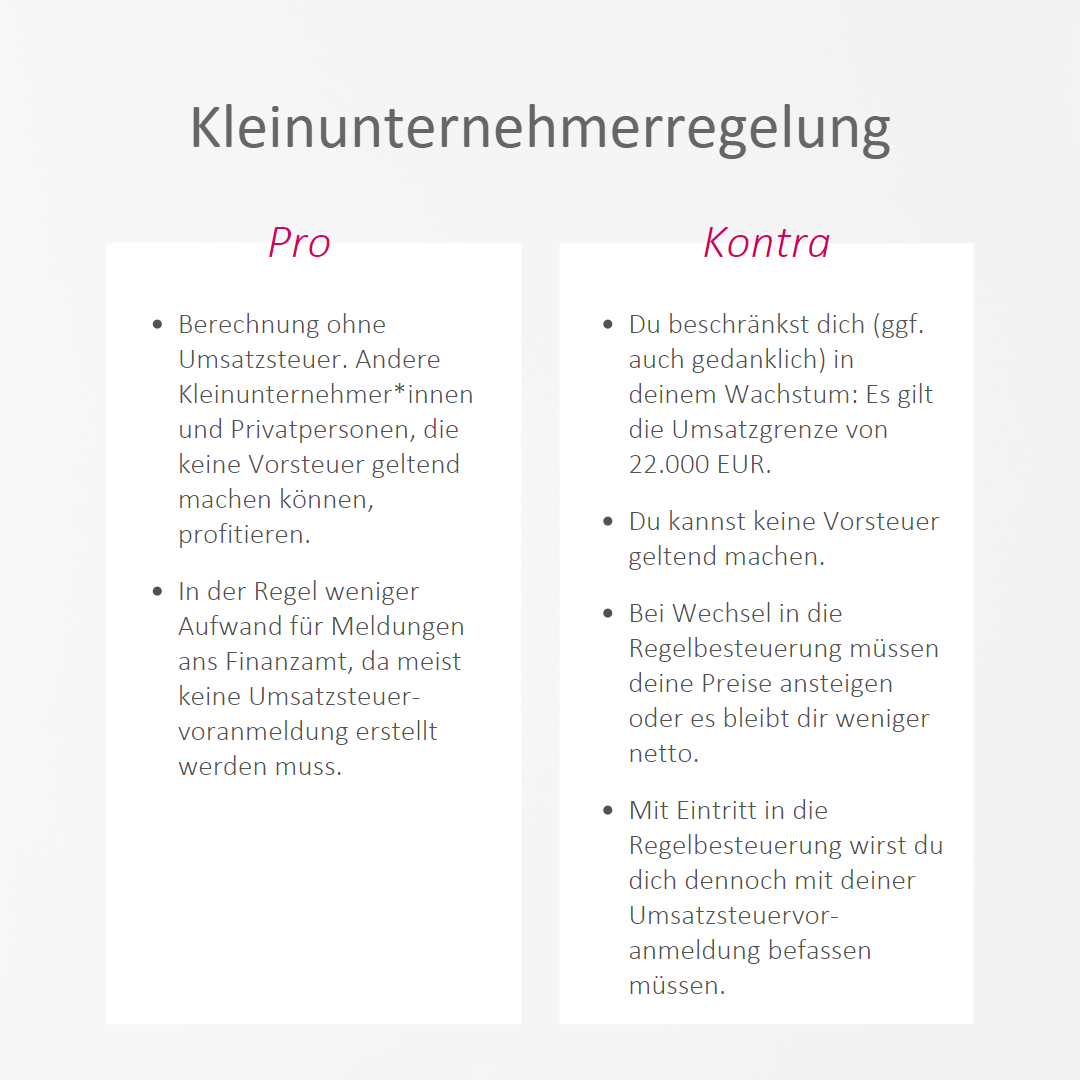

11. Pflichtbestandteile von Rechnungen

1. vollständiger Name und Anschrift deines Unternehmens

2. vollständiger Name und Anschrift deines Kunden

3. deine Steuernummer oder USt-ID

4. Ausstellungsdatum

5. fortlaufende Rechnungsnummer

6. Menge und Art der gelieferten Gegenstände oder Umfang und Art der Leistung

7. Zeitpunkt der Lieferung oder Leistung

8. Nettobetrag, aufgeschlüsselt nach einzelnen Steuersätzen sowie aufgeführte Rabatte

9. Steuersatz und Steuerbetrag oder Hinweis auf Steuerbefreiung.

Kleiner Hinweis:

Dies gilt auch für deine Eingangsrechnungen. Prüfe sorgfältig und reklamiere ggf. bei deinen Dienstleistern, da das Finanzamt sonst ggf. den Vorsteuerabzug nicht anerkennt.

12. Kleinbetragsrechnungen

- Vollständiger Name und Anschrift des liefernden/leistenden Unternehmens

- Ausstellungsdatum

- Menge und Art der gelieferten Gegenstände oder Umfang und Art der Leistung

- Bruttobetrag und anzuwendender Steuersatz oder Hinweis auf Steuerbefreiung

13. Steuernummer oder Umsatzsteuer-ID auf der Rechnung?

Warum?

Diese lässt Rückschlüsse auf dein Finanzamt zu. Und im schlimmsten Fall kann sich dort jemand nach deinen Einkommensverhältnissen erkundigen und erhält vielleicht auch noch Auskunft.

14. Steuern für Einzelunternehmer*innen

Dieser Steuersatz ist individuell und basierend auf der Höhe deines Einkommens. Bis zu einem Betrag von aktuell EUR 9.984,00/jährlich (Stand 2022) bleibt dein Einkommen steuerfrei.

Unternehmer*innen mit einem angemeldeten Gewerbe sind zusätzlich zur Zahlung von Gewerbesteuer verpflichtet. Die Gewerbesteuer wird von den Kommunen erhoben und kann daher je nach Region unterschiedlich hoch ausfallen. Die tatsächliche Höhe der Gewerbesteuer richtet sich nach deinem Gewinn. Du zahlst erst ab einem GEWINN von 24.500 EUR im Jahr Gewerbesteuer. Vorher ist diese für dich nicht relevant. Gewerbesteuer wird auf die Einkommensteuer angerechnet, das bedeutet, dass die Gewerbesteuer die Einkommensteuer reduziert und die Belastung nicht vollständig doppelt ist.

Als Unternehmer*in in der Regelbesteuerung ist die Umsatzsteuer ebenso relevant für dich. Diese ist ein durchlaufender Posten. Du zahlst für deine Kunden und kannst im Gegenzug Vorsteuer geltend machen.

Wie viel Geld solltest du für die Steuer zurücklegen?

Der Steuersatz für deine Einkommensteuer ist individuell und bemisst sich an deinem zu versteuernden Einkommen. Es ist also nicht so einfach, den richtigen Steuersatz zu berechnen. Zusätzlich zur Einkommensteuer kommen ja ggf. noch weitere Steuern wie Gewerbesteuer hinzu. Und dann wird es kompliziert.Daher meine Empfehlung:

Rechne in deiner Planung mit einem Steuersatz von 30 %. Dieser berücksichtigt in der Regel die Einkommensteuer und die Gewerbesteuer. Er wird nie ganz exakt sein, aber damit hast du einen guten Planungswert.

15. Erfassen von Belegen im Buchführungsprogramm

- Stelle sicher, dass du ALLE Belege erfasst. Nichts ist ärgerlicher als fehlende Belege.

- Prüfe sorgfältig Brutto- und Nettobeträge. Als Kleinunternehmer*in erfasst du deine Ausgaben in der Regel brutto.

- Achte auf eine zeitnahe Erfassung / Digitalisierung deiner Belege. Thermobelege verblassen schnell und sind dann nicht mehr absetzbar.

- Beispiel lexoffice: Beim Erfassen von Belegen wählst du eine Kategorie und lexoffice erstellt im Hintergrund selbstständig die zugehörige Buchung. Die Zuordnung zur richtigen Kategorie ist daher relevant für eine korrekte Buchhaltung. Bei einigen Kategorien ist es nicht so wichtig, welche du wählst, solange du konsistent buchst. Ob nun Werbung oder Marketing gewählt wird, ist nicht relevant. Für Auslandsbelege z. B. ist die Wahl der richtigen Kategorie jedoch relevant, denn diese beeinflusst die Umsatzsteuerzahllast.

16. Nutzung privat und betrieblich

Wie triffst du hier die Zuordnung und was gilt es zu beachten?

Triff selbst eine realistische Einschätzung. Wie häufig nutzt du den Gegenstand / Pkw privat und wie oft betrieblich? 50/50 oder doch eher 80/20?

Generell ist bei der Zuordnung privat/betrieblich Folgendes zu beachten:

- Ab einer 10%igen betrieblichen Nutzung darfst du diesen Bereich in dein Betriebsvermögen übernehmen.

- Ab 51% betrieblicher Nutzung MUSST du diesen Bereich in dein Betriebsvermögen übernehmen. Telefon, Auto, Arbeitszimmer der Eigentumswohnung etc. gehören dann zu deinem Betriebsvermögen!

17. Gewinnermittlung für die Steuererklärung

- Freiberufler*in bist oder

- Gewerbetreibende*r mit einem Umsatz < 600.000 € und einem Gewinn < 60.000 €

In der EÜR werden Einnahmen den Ausgaben gegenübergestellt und so der Einnahmenüberschuss ermittelt:

Umsatz - Aufwand = Gewinn

Bei der Erstellung gilt das Zu- und Abflussprinzip (mit einigen Ausnahmen).

Es ist immer der Zufluss und Abfluss entscheidend, also der Zeitpunkt, zu welchem Geld zufließt (du erhältst das Geld deines Kunden/deiner Kundin) und zu welchem Geld abfließt (die Miete für deine Büroräume wird von deinem Konto abgebucht). Das ist vor allem wichtig zum Jahreswechsel, welche Ausgaben und Einnahmen steuerlich in welchem Jahr geltend gemacht werden.

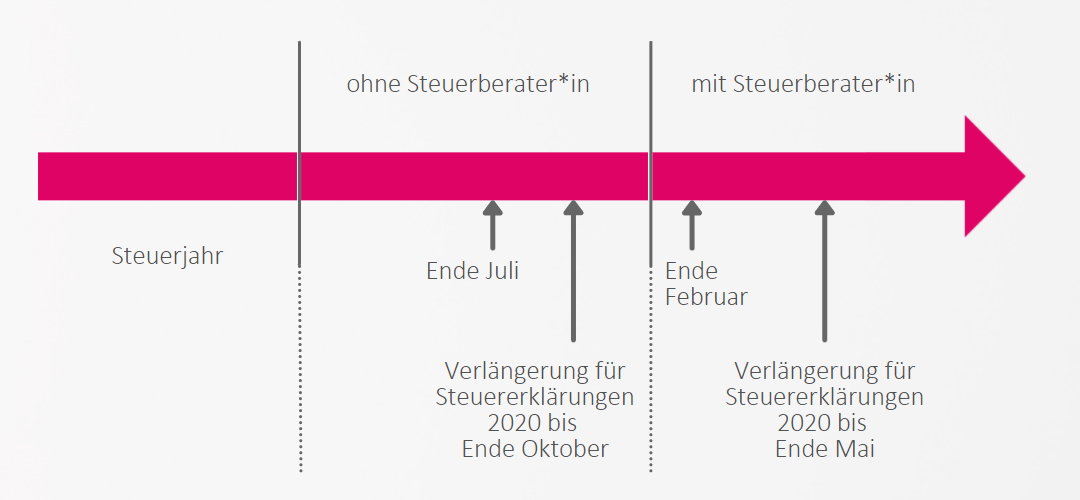

18. Fristen für Steuererklärung und Umsatzsteuerjahreserklärung

Wichtig:

Auch als Kleinunternehmer*in musst du eine Umsatzsteuerjahreserklärung erstellen. In dieser erklärst du deine Umsätze des Jahres und das Finanzamt prüft, ob du weiterhin die Voraussetzungen für die Kleinunternehmerregelung erfüllst.

Die Frist zur Abgabe deckt sich mit der für deine Steuererklärung.

Die Fristen für die Abgabe sind abhängig davon, ob mit einem/einer Steuerberater*in zusammengearbeitet wird oder nicht:

- Ohne Steuerberater*in: Ende Juli

- Mit Steuerberater*in: Ende Februar des darauffolgenden Jahres

- Ohne Steuerberater*in: Oktober 2021

- Mit Steuerberater*in: Mai 2022

Aber wenn wir mal ganz ehrlich sind, was hilft es dir, am 28.02. eines Jahres erst festzustellen, dass du am 31.12. bereits die Grenzen für die Kleinunternehmerregelung überschritten hast? Du hättest eigentlich in die Regelbesteuerung wechseln müssen und keiner hat es gewusst. Es ist also elementar wichtig, frühzeitig in die Erstellung zu gehen. Auch mit Steuerberater*in. Damit meine ich nicht, dass du unbedingt frühzeitiger abgeben muss. Aber du musst wissen, was Sache ist!

19. Optimale Buchhaltungsroutine

Der 05. und der 20. sind optimale Buchhaltungstage. Warum?

Beide Tage liegen etwa 14 Tage auseinander und fügen sich optimal in gesetzliche Fristen zur Abgabe monatlicher Meldung ein:

Vorteile:

- Die Belegmenge bleibt gering, da sich in kurzer Zeit nicht so viel ansammelt.

- Deine Buchhaltung ist so up to date und du hast den vollen Überblick über deine Zahlen.

- Du minimierst das Risiko, dass Belege verloren gehen und kannst zeitnah fehlende Belege bei Lieferanten nachfordern oder ggf. korrigieren lassen.

- Du sparst Zeit, da du die Vorgänge der letzten beiden Wochen eher noch im Kopf hast als die der letzten drei Monate und dir daher alles schneller von der Hand geht.

- Einige Eingangsrechnungen haben ggf. als Zahlungsziel 14 Tage. Mit zwei Buchhaltungstagen monatlich stellst du sicher, dass diese Rechnungen fristgerecht bezahlt werden. Ein kürzeres Zahlungsziel bei Rechnungen ist eher unüblich.

- Du stellst sicher, dass alle Meldefristen fristgerecht abgedeckt sind.

To-dos für den 05.:

- Eingangsrechnungen zahlen

- Belege erfassen

- Rechnungen stellen

- Umsatzsteuervoranmeldung, die bis zum 10. fällig ist

- Lohnsteuer und

- Einkommensteuervorauszahlung

- Ggf. zusätzlich Gewerbesteuer, die bis zum 15. fällig ist.

To-dos für den 20.:

- Eingangsrechnungen zahlen

- Rechnungen stellen

- Belege erfassen

- Lohnzahlungen für Mitarbeiter und SV-Beiträge, welche bis zum drittletzten Bankarbeitstag des Monats fällig sind und zwei Arbeitstage zuvor den Krankenkassen vorliegen müssen. Zusammenfassende Meldung, falls du umsatzsteuerpflichtig bist.

20. Zeit sparen mit Programmen

Bei dieser Aufgabe können dich Programme unterstützen und das Herunterladen deiner Belege für dich übernehmen:

GetMyInvoices:

Das Programm ruft Rechnungen und andere Dokumente automatisch aus Portalen ab. Auch Rechnungen aus E-Mails können auf diese Weise automatisch importiert werden. Es gibt eine Scan-App zum Programm, mit der du Papierbelege scannen kannst. Somit befinden sich sämtliche Belege an einem Ort. Anschließend kannst du alle Belege gesammelt in dein Buchhaltungssystem übertragen.

Invoicefetcher:

Das Programm funktioniert ähnlich, auch Invoicefetcher lädt Rechnungen automatisch herunter und stellt sie dir zur Verfügung. Auch Invoicefetcher kannst du mit deinem Buchführungsprogramm verknüpfen und Belege dorthin exportieren. Bis zu 10 Dokumente aus zwei Portalen kannst du hier kostenfrei herunterladen lassen.

21. Checklisten zum Thema Gründung

Es gibt sicher nicht die EINE richtige Checkliste für eine Gründung, sondern viele verschiedene Wege, in die Gründung zu starten. Je nach Rechtsform oder nach Art der Tätigkeit.

Als Anhaltspunkt empfehle dir die Gründungsinformationen des Existenzgründerportals des BMWi. Dort findest du viele Checklisten und Übersichten, die dir als Entscheidungsgrundlage dienen können. Angefangen bei den Gründen für deine Selbstständigkeit bis hin zur Beantragung von Fördermitteln. BMWi-Existenzgründungsport

22. Businessmodell Canvas

- Zielgruppe

- Positionierung

- Geschäftliche Kosten

- Private Kosten

- Umsatz

- Etc.

Canvas ist eine Methode zur Entwicklung und Strukturierung von Geschäftsmodellen. In einer Übersicht mit mehreren Feldern trägst du Schlüsselfaktoren für dein Business ein. Durch dieses visuell gestützte Vorgehen erhältst du einen guten Überblick und kannst Optimierungen vornehmen.

Ein Beispiel findest du hier: www.existenzgruender.de

***

Du möchtest diese sowie viele weitere Steuertipps kompakt zusammengefasst zum Nachlesen herunterladen? Dann trag dich in meinen Newsletter ein und lade dir den Steuerleitfaden für Gründer*innen und Selbstständige kostenfrei herunter. Hier mehr erfahren.

Hey - ich bin Barbara,

Steuerberaterin und Gründerin der TaxLounge. Mein Lebensmittelpunkt und Sitz der TaxLounge ist Düsseldorf und – für viele schlecht nachvollziehbar ;-) – ich liebe die Buchhaltung.

Mit einer Ausbildung zur Steuerfachangestellten hat mein beruflicher Weg zur Steuerberaterin vor 25 Jahren begonnen und seitdem ist Buchhaltung ein großer Teil meines Lebens.

Ich weiß, dass Steuern und Buchhaltung für Selbstständige extrem undurchsichtig sein können aufgrund der vielen Vorgaben. In diesem Blog findest du daher wichtige Tipps, die dir als Selbstständige*r durch den Steuerdschungel helfen.

Buchhaltung und Businessplanung können wichtige Säulen für dein Unternehmenswachstum sein und ich finde, sie dürfen sich trotzdem leicht anfühlen und Spaß machen.

Neueste Blog-Artikel

Kategorien